Você não pode deixar de ler essa matéria, “O CALOTE” estão escondendo informações de você.

Leia e compartilhe!!! O nosso Brasil faliu !

Comprove neste documento como as suas economias, o patrimônio de sua família e até mesmo o seu emprego podem estar seriamente ameaçados

“Com enorme dissimulação, escondiam um mal latente

embutido nas vísceras do Estado e,

digo, agiam assim com razão.

De fato, algumas doenças devem

ser curadas com a ignorância dos pacientes;

muitos morreram por conhecer a causa do seu mal.”

Caro leitor,

O Brasil está tecnicamente quebrado.

Essa conclusão é estritamente técnica e matemática, conforme deixarei claro nas próximas linhas.

Este documento não contém um dado econômico sequer sem o devido embasamento. Tampouco tenho a pretensão de assustar o leitor.

Eu me chamo Felipe Miranda. Tenho 31 anos, um filho de quatro anos e uma mãe viúva. Os passos contados a seguir são rigorosamente os mesmos que estou seguindo também para proteger o patrimônio da minha família.

Possuo uma vida inteira dedicada às finanças, como economista formado pela USP, mestre pela FGV, professor de Economia da FGV, investidor, empresário e analista de investimentos. Não destinaria tempo e recursos a algo se não estivesse plenamente convicto da gravidade do problema.

Mais do que isso, não colocaria em risco um histórico de recomendações bem-sucedidas e a credibilidade da minha consultoria (Empiricus) junto a mais de 1,6 milhão de leitores por algo que eu não tivesse como provar.

Não estou aqui para fazer previsões. Elas não servem para nada. O futuro será sempre opaco. Como disse Paul Samuelson, prêmio Nobel de economia: “o mercado de ações previu 9 das últimas 5 recessões”.

Trago aqui apenas uma constatação algébrica.

De antemão, porém, alerto: as palavras a seguir vão gerar polêmica e podem ofender determinadas audiências, independentemente da orientação política e ideológica de cada um.

Por trazer revelações perturbadoras, com desdobramentos sobre o patrimônio das famílias brasileiras, à primeira vista as conclusões a seguir podem lhe parecer distantes da realidade.

Peço, no entanto, um instante da sua paciência. Ao menos prossiga pela argumentação e — somente assim — tire as suas conclusões.

Ninguém acreditou em mim quando alertei inicialmente para a destruição da Petrobras (antes do estouro da Lava Jato, com as ações da estatal, hoje abaixo de R$ 5, ainda acima de R$ 20), a disparada do dólar (com a moeda a R$ 1,90), o descontrole da inflação (com os índices de preço ainda dentro da meta do governo) e o contágio da crise no mercado de trabalho (ainda sob a propaganda do “pleno emprego”); dentre outros episódios também marcantes…

Fui ameaçado, chamado de canalha, terrorista e antipatriota, dentre outras ofensas que você não merece escutar.

Como se não bastasse, fui processado pelo governo por essas afirmações.

Hoje, não me arrependo de uma vírgula do que falei.

Pelo contrário, tenho orgulho de ter alertado os meus clientes antes de todos, ajudando-os a proteger o patrimônio e ganhar muito dinheiro com as oportunidades geradas pela crise.

Também estou ciente de que as revelações deste documento impactam o poder incumbente. E, sempre que o grupo político que exerce autoridade tem sua posição questionada, toda a sua rede de interesses e privilégios também é atingida.

Então por que estou fazendo isso?

A esta altura, eu não teria mais a perder do que a ganhar com as revelações por vir?

Aloquei tanto tempo e recursos para produzir este documento por um motivo simples: acredito que somente a Empiricus pode lhe revelar a verdade a seguir.

Explico por quê…

Todas as outras instituições (que em algum grau possuem qualquer ligação com bancos ou corretoras) estão conflitadas e mantêm relações imbricadas com o governo ou com outros grupos de interesse poderosos.

Por que somente a Empiricus levantou todos os 10 pontos da tese do Fim do Brasil?

Ainda que outros economistas começassem a perceber a gravidade da situação, foram de alguma forma intimidados — e as relações institucionais sempre prevaleceram, como no caso notório do banco Santander, que demitiu a analista que simplesmente replicou uma nota desfavorável ao governo.

Pode não ser tão evidente, mas essa rede de interesses está presente em praticamente todas as relações financeiras convencionais, como alertou o ex-presidente do Banco Central Gustavo Franco, em seu livro “As Leis Secretas da Economia”:

“Seu gerente deveria estar com você na ponta compradora (buy side), mas, na realidade, ele está meio lá meio cá, portanto, conflitado, e nessa condição vai trabalhar pelo banco contra você, porque o rio corre para o mar.

Pense no analista que emite recomendações favoráveis a um determinado papel ou operação. Ele pode estar movido por sentimentos genuínos ou pode estar sujeito a um sistema de comissionamento e remuneração pelo qual irá ganhar mais se o volume de operações naquele papel, na sua corretora, for ampliado.”

Por outro lado, a Empiricus é TOTALMENTE desvinculada de bancos e corretoras. Não fazemos intermediação financeira, empréstimo, corretagem e tampouco anúncios publicitários de terceiros.

Informação financeira é o começo, meio e fim do nosso negócio. Ganhamos dinheiro se o nosso leitor ganha dinheiro, demandando, assim, mais informações financeiras. É o único meio pelo qual somos remunerados.

Não há nenhuma outra instituição cujo foco seja apenas e tão somente a análise.

É importante destacar, no entanto, que as revelações contidas nas próximas linhas NÃO são uma extrapolação ou descoberta exclusiva da Empiricus.

Alguns dos maiores especialistas em política fiscal do Brasil têm alertado para o colapso das contas públicas nacionais.

No entanto, ou eles são demasiadamente técnicos — de difícil compreensão para o grande público — ou estão de alguma forma conflitados por essa rede de interesses.

Espero a esta altura, portanto, que tenha lhe ficado claro que esta carta não é de interesse do governo e jamais poderia ter sido produzida por algum economista de banco ou instituição semelhante.

Somente alguém com foco exclusivo na análise poderia produzir um documento definitivo e revelador sobre o tema.

Antes de prosseguir, deixe-me fazer um último esclarecimento…

Ao revelar este problema para o grande público, eu não estaria contribuindo de alguma forma para a instabilidade do sistema, uma vez que tais questões tendem a aumentar o nível de incerteza das pessoas?

Essa é uma questão relevante, que foi levantada em meus alertas anteriores. Minha ótica sobre ela é bastante clara.

Como economista e analista de investimentos, tenho por vocação e dever moral (e fiduciário) alertar os meus clientes. Sou pago para isso.

Se um médico identifica uma doença em seu paciente, é o seu dever avisá-lo, até mesmo para que o paciente possa combater a doença.

Da mesma forma, se identifico um problema com consequências graves para os meus clientes, é o meu dever alertá-los, para que possam se proteger.

Pois afirmo com plena convicção: chegou a hora de você se proteger.

Você não verá o alerta a seguir em nenhum outro lugar. A magnitude do problema é muito maior do que todos querem fazer parecer.

A QUEDA DO ÚNICO PILAR QUE RESTOU EM PÉ

Em maior ou menor grau, até aqui a crise brasileira já afetou os negócios, o emprego, a poupança, os investimentos e a aposentadoria de muitas pessoas.

Os destinos de viagem foram alterados, a escola dos filhos teve de ser revista, a forma com que sua família faz compras pode ter mudado assim como o local.

Talvez você conheça alguém que tenha perdido o emprego. Possivelmente, até mesmo você ou alguém de sua família tenha ficado desempregado.

Já parece claro que, em alguma instância, TODO cidadão brasileiro foi afetado pela crise, positiva ou (na maioria esmagadora dos casos) negativamente.

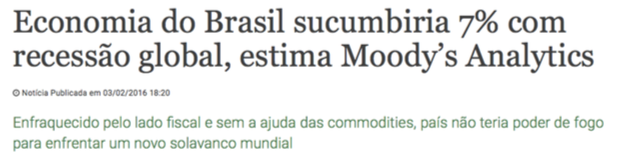

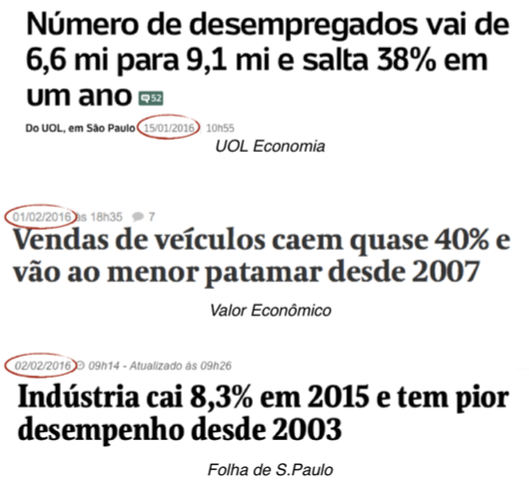

Infelizmente, esses são apenas alguns dos desdobramentos iniciais da crise atual, ainda que ela já represente o pior ciclo de crescimento econômico da história republicana brasileira.

O que vou lhe mostrar a seguir é que este é apenas o começo da crise.

A próxima fase deste processo revelará o seu DESFECHO e vai afetar o que talvez seja o único pilar ainda inabalado: o sistema financeiro.

Mas muito embora a situação seja complexa e o desfecho trágico, o argumento em si é bastante simples:

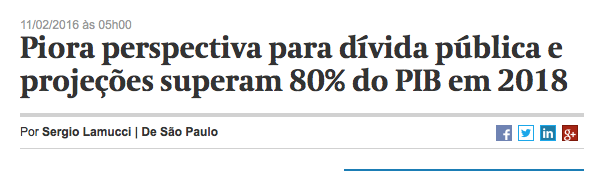

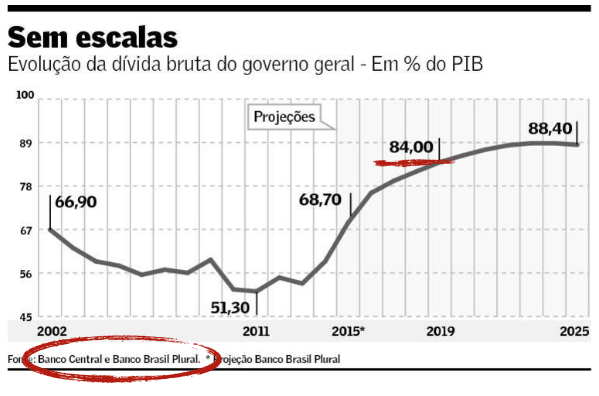

A dívida pública brasileira vem crescendo em ritmo acelerado e já se encontra em patamares superiores àqueles observados para países com nível de renda semelhante.

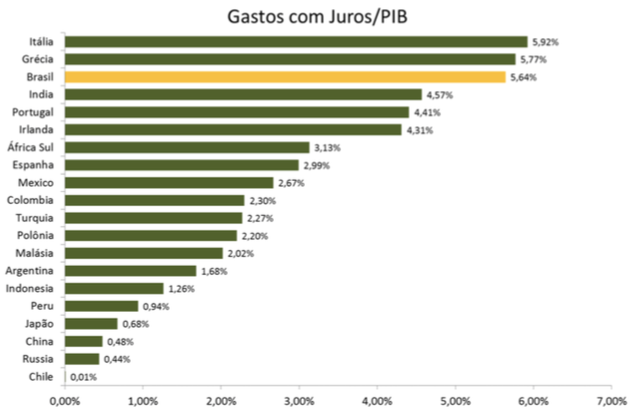

Mais do que isso: essa dívida vai crescer bastante ainda e nossa taxa de juros é a maior do mundo.

Ou seja, temos muito juro sobre muita dívida, uma combinação explosiva. Falando de forma simples e clara: sem uma reforma ampla e profunda, a dívida brasileira já não é mais administrável.

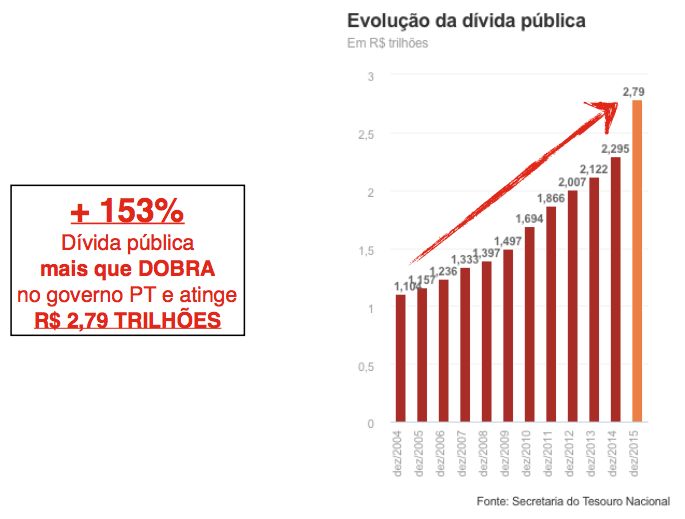

O gráfico a seguir mostra a evolução da dívida pública brasileira nos últimos anos. Tire suas próprias conclusões:

Terminamos o ano passado com uma dívida pública de R$ 2,79 trilhões, mais do que o dobro da dívida quando o atual governo assumiu o poder, em 2003.

Mais preocupante é a evolução recente dessa dívida: de 2014 para 2015, intervalo de apenas um ano, a dívida pública brasileira cresceu nada menos do que +21,7%.

Isso não seria necessariamente um problema se a riqueza acumulada pelo País tivesse crescido na mesma proporção ao longo desse intervalo…

Assim teríamos mais dívida, mas, para compensar, maior geração de riqueza e (pelo menos) a mesma capacidade de pagar essa conta.

Não é o caso.

Como sabemos, o prognóstico para o PIB é bastante desafiador.

Além disso, por conta de compromissos que assumimos pela constituição de 1988, cerca de 90% dos gastos públicos são vinculados, ou seja, não podem ser gerenciados e já estão contratados, independentemente das decisões do governo.

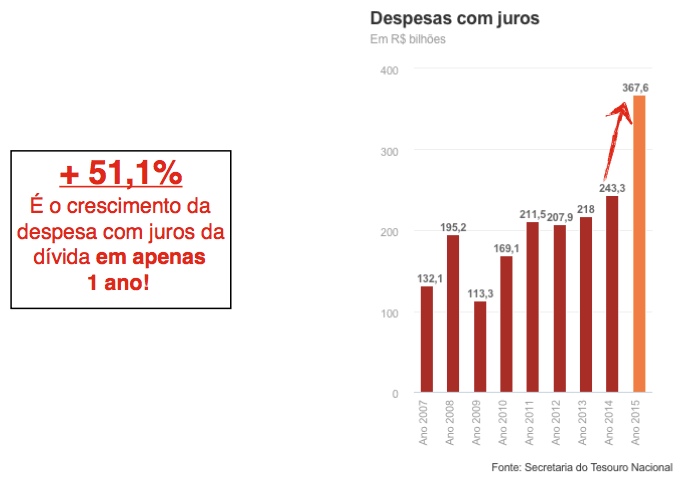

Por fim, o juro sobre a dívida é gigantesco. Não se esqueça: o Brasil é campeão mundial de juros.

Este documento lhe mostrará que:

(1) nossa dívida já assumiu uma dinâmica explosiva e ainda vai crescer muito mais;

(2) o juro sobre essa dívida é o maior do mundo e alimenta um efeito bola de neve, tornando-a impagável;

(3) o Brasil está tecnicamente quebrado — uma comprovação algébrica.

Por fim, veremos quais serão as consequências disso tudo. E o que você deve fazer para não quebrar também.

1. A DINÂMICA EXPLOSIVA DA DÍVIDA PÚBLICA BRASILEIRA

Desde 1991, a despesa pública brasileira cresce a uma taxa maior do que a renda nacional. Isso é obviamente insustentável.

Para compensar, a solução encontrada pelo governo foi aumentar a carga tributária.

Se antes (em 1991) a carga tributária girava em torno de 25% do PIB, agora ela está na casa de 35% — e crescendo.

Isso já ultrapassa a carga tributária da maior parte dos países emergentes, que rodam abaixo de 30% do PIB.

Três dos maiores especialistas brasileiros em política fiscal — Samuel Pessôa, Mansueto Almeida e Marcos Lisboa — mostraram, em documento entitulado “O ajuste inevitável”, o quanto essa dinâmica perversa da dívida tem se apropriado da renda nacional:

“Nesse período, a renda real do país cresceu 103%, enquanto a receita de impostos cresceu quase 184%. Isso significa que, nesses 15 anos, o setor público se apropriou de 45% do crescimento da renda nacional para financiar os seus gastos, incluindo os programas de transferência de renda, as despesas com previdência e as demais políticas públicas.”

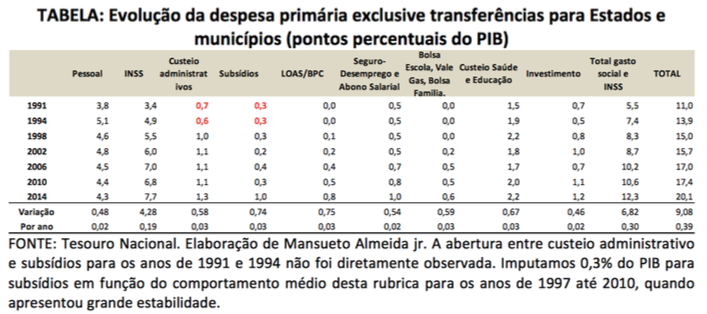

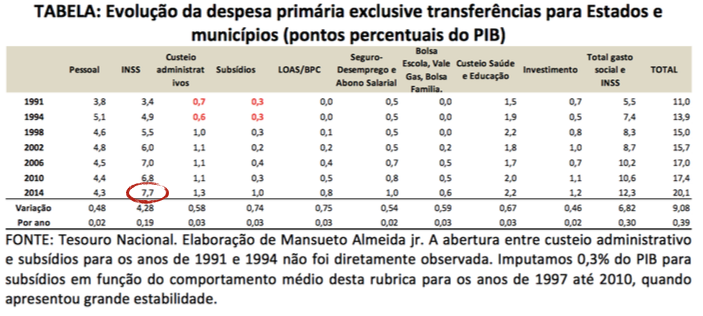

Na tabela a seguir, você pode ver o quanto cada uma das despesas do governo cresceu nos últimos anos…

… nela, fica claro que, em maior ou menor grau, simplesmente TODAS as linhas de gastos cresceram em relação ao PIB nos últimos anos.

Para sustentar um Estado cada vez mais inchado, estamos cada vez mais comprometendo a nossa geração de riqueza e as gerações futuras.

É como se todas as linhas do custo da sua família estivessem aumentando em proporção superior ao crescimento do seu salário e dos seus rendimentos.

E qual a proposta atual para cobrir os rombos crescentes nas contas públicas?

Mais impostos.

Mas observe, porém, a conclusão do estudo de Samuel Pessôa, Mansueto Almeida e Marcos Lisboa, replicada aqui de trecho da revista Veja:

“Para neutralizar este aumento de despesas, será preciso criar um imposto equivalente a uma nova CPMF a cada mandato presidencial de quatro anos (entre este ano e 2030).

Para ficar claro: não se trata de renovar a CPMF a cada quatro anos, e sim de cobrar uma nova CPMF em cima da anterior, sucessivamente, a cada novo governo.”

É importante fazer uma ressalva aqui: eu não estou advogando contra os bons e baratos programas sociais. Como observado na tabela, o Bolsa-família custa cerca de R$ 25 bilhões por ano (pouco mais de 0,5% do PIB). Este é um belo programa e deve ser mantido e ampliado.

Enquanto isso, o erário perdeu nada menos do que R$ 90 bilhões só pra conter a desvalorização cambial no ano passado — ou seja, 3,5x o Bolsa-família.

Fonte: Folha de S.Paulo

Para pagar o crescimento desenfreado nos gastos do governo e o crescimento da máquina pública, nós sacrificamos ganhos sociais e pagamos mais impostos. Mas isso não é segredo para ninguém.

O que poucos sabem é que a dívida pública atingiu uma dinâmica que não basta mais criar novos impostos.

Essa prática pode mascarar o problema em curtíssimo prazo, mas levará à falência do Estado brasileiro nos próximos dois anos.

A única solução restante parece ser mesmo a diminuição do tamanho do Estado de forma estrutural. Dilma precisaria realizar uma reforma fiscal, trabalhista e previdenciária com grande profundidade.

Você confiaria no governo para tocar essas reformas necessárias?

1.1) Hipotecamos o nosso futuro: a maioria dos gastos já estão contratados para os próximos anos.

Veja bem. O que está em jogo aqui é a possibilidade de eliminação de cargos concursados, gastos já contratados e reformas que implicariam a perda de benefícios e privilégios, o que naturalmente enfrenta a resistência dos grupos de interesse…

… grupos esses que, hoje, representam talvez a única base de apoio popular do governo (sindicatos, funcionalismo público e movimentos sociais).

O próprio ministro do Planejamento, Valdir Simão, reconhece que “o Orçamento é muito engessado, apenas 8,5% podem ser contingenciados, uma margem muito difícil”.

Além disso, a diminuição desses gastos ocasionaria interrupção de serviços básicos e demissões — ou seja, necessitando reformas estruturais sérias para serem feitas.

Além do engessamento da estrutura e da falta de apoio político e de capacidade técnica para tocar as reformas necessárias de forma eficiente, a principal resistência às mesmas está justamente na atual base de apoio do governo.

Fonte: O Estado de S.Paulo

Fonte: O Globo

A presidente não realizará as reformas necessárias. Ainda que houvesse capacidade técnica para isso e sua intenção fosse realmente fazê-las, não há base de sustentação entre os aliados e tampouco junto à oposição para essas reformas.

Enquanto isso, a dinâmica explosiva da dívida vai nos levando a uma situação irreversível.

E esse é apenas o começo do problema…

1.2) A bomba-relógio da previdência

Não bastassem os problemas listados, temos como agravante, ainda, um fenômeno demográfico importante: passamos por um processo de envelhecimento da população.

Segundo dados do IBGE, a população de 15 a 59 anos deverá declinar a uma taxa média anual de 0,1% ao ano entre 2015 e 2050. Enquanto isso, a população de 60 anos ou mais crescerá a uma média de 3,0% ao ano.

Ou seja, temos um contingente cada vez MAIOR de aposentados; para um número cada vez MENOR de contribuintes “bancando” esses aposentados.

Agora, veja qual é a despesa primária que mais pesa no PIB:

O rombo na previdência gerado nos últimos 15 anos colocou toda uma geração de aposentados sob risco.

Se você é uma dessas pessoas, que conta com ao menos parte de sua aposentadoria junto ao governo nos próximos anos, precisa agir imediatamente — mostrarei-lhe mais à frente rigorosamente o que deve fazer.

O economista Fábio Giambiagi, especialista em previdência, resumiu bem esse problema em coluna do jornal Valor Econômico:

“O sistema entrou em déficit, estando hoje a léguas de distância do equilíbrio. Em consequência, a despesa do INSS, que em 1988 era de 2,5% do PIB, chegará em 2016 a ser de quase 8% do PIB, obrigando o governo a se endividar para cobrir o ‘rombo’ previdenciário.”

E para piorar…

1.3) Temos uma série de outros problemas — e o primeiro deles é um problema de meio TRILHÃO de reais

Veja agora a situação da Petrobras, e como os desmandos na estatal geraram um problema com o qual sequer começamos a lidar…

Após anos de intervenções desastrosas do governo na empresa, a mesma acumula uma dívida bruta de R$ 506 bilhões de reais, de acordo com seu balanço do terceiro trimestre de 2015.

Isso mesmo: meio TRILHÃO de reais em dívida. Enquanto isso…

– A companhia não gera caixa: foram apenas 6 trimestres de fluxo de caixa livre positivo nos últimos 30 trimestres;

– Tem a viabilidade do pré-sal ameaçada com o preço do barril de petróleo abaixo de 30 dólares;

– Enfrenta grande dificuldade para vender seus ativos para fazer caixa com a indústria global de petróleo em crise;

– Possui investimentos de mais R$ 390 bilhões programados até 2019 para manter suas operações, isso após um corte de 30% em seu plano de negócios realizado no início de 2016.

Como a Petrobras pagará esses R$ 500 bilhões? A companhia irá quebrar?

No mercado, os títulos de dívida estatal são vistos por muitos como de “risco soberano”.

O que isso quer dizer?

Que, como se trata de uma companhia estratégica, com grande apelo popular e cujo principal acionista (e credor) é a União, o governo não deixará a companhia quebrar.

Se a Petrobras atingir um caso extremo de risco de calote em sua dívida, o principal prejudicado é a União (via BNDES, maior credor da empresa).

E, se a Petrobras exigir um resgate ou um aumento de capital para honrar os seus compromissos, o socorro tende a vir em grande parte da…

União, a principal acionista.

Mas de onde o governo irá tirar mais esse dinheiro?

Não basta a trajetória da dívida pública brasileira já ser extremamente preocupante. Ainda tem muito espaço para piorar.

2. POR QUE ESSA DÍVIDA É IMPAGÁVEL? – O EFEITO BOLA DE NEVE –

Até agora, vimos que os gastos do governo atingiram um ponto extremamente preocupante e vão aumentar ainda mais.

Agora, pense o Brasil como uma família…

Nessa família, o endividamento cresce de forma significativa ano após ano, mas estamos gastando cada vez mais e ganhando cada vez menos.

No ano passado, por exemplo, as contas dessa família fecharam no vermelho, com um rombo histórico.

Fonte: O Globo

Veja bem: a meta era fechar 2015 no azul, com um superávit primário (que é a economia do governo para pagar dívida e juros) da ordem de 1,2% do PIB…

Mas encerramos o ano com um DÉFICIT de quase 2% do PIB (!).

Isso depois de fechar as contas de 2014 também no vermelho, quando o governo teve de mudar a lei para não incorrer em crime de Responsabilidade Fiscal.

Ou seja, não estamos conseguindo reduzir a nossa dívida, mesmo com o governo defendendo a necessidade de ajuste fiscal — acabamos de ver os motivos por trás disso.

E estamos recorrendo às mesmas práticas anteriores (aumento de impostos) para tentar amenizar o rombo nas contas públicas — mas também vimos que os impostos propostos, como a nova CPMF, estão muito longe de resolver o problema.

Ainda que o discurso do governo seja de preocupação com o buraco nas contas públicas, não é o que se vê na prática.

Para 2016, mais um ano que supostamente seria de ajuste fiscal, a meta do governo é de superávit primário de 0,5% do PIB, mas com a prerrogativa (aceita pela Comissão Mista de Orçamento) de o Executivo realizar um superávit ZERO, ou seja, sem precisar fechar as contas do ano no azul.

Após contrair uma dívida desse tamanho, você estaria preocupado em acumular três anos seguidos gastando mais do que ganha?

E se os juros que você paga sobre essa dívida fossem os maiores do mundo?

Qualquer chefe de família sabe o risco de se pagar juros elevados sobre uma dívida elevada — e crescente.

E sabe também que essa conta simplesmente não fecha.

Muito juro sobre muita dívida, gastando cada vez mais e ganhando cada vez menos é uma combinação que só pode acabar mal.

O desfecho aqui é um tanto óbvio: uma hora as contas dessa família irão colapsar. Ela não terá mais como pagar essa dívida.

É rigorosamente a situação das contas públicas nacionais. Veja que não sou somente eu que estou fazendo este alerta.

As aspas são do lendário Bill Gross, um dos maiores gestores de recursos do mundo:

Caminhamos muito rapidamente para o colapso nas contas brasileiras.

Enquanto a nossa dívida pública CRESCEU +21,7% somente no último ano, o PIB do País RECUOU -3,75% em termos reais. (guarde esse detalhe; ele será importante mais à frente)

Ao passo que a nossa dívida veio crescendo de forma expressiva nos últimos anos, o nosso PIB vem de…

2014: estagnação (crescimento de 0%)

2015: queda de aproximadamente -3,75%

2016: retração da ordem de -3,0%

2017: estagnação na melhor das estimativas

Note que essas projeções para 2016 e 2017 são conservadoras.

As estimativas da Empiricus são de retração da ordem de -4% para a economia brasileira neste ano e -1% em 2017, embora alguns agentes importantes de mercado já indiquem números bastante inferiores aos nossos e haja grande espaço para deterioração adicional…

Fonte: O Financista

Os números da economia não param de piorar:

Há certo consenso entre os economistas de que a variável-chave para o crescimento sustentável e de longo prazo, sem inflação, é o investimento.

Ao investir, o empresário aumenta sua capacidade produtiva à frente e pode responder a aumentos da demanda oferecendo mais produtos. Caso contrário, ou seja, sem investimentos, só podemos responder com aumentos de preço.

Mas a relação Investimento/PIB, que nunca foi uma maravilha no Brasil, vem caindo de maneira consistente: depois de atingir 19,5% no fim de 2010, recuou para apenas 17,7% em 2014.

Se o investimento cai, o gasto do governo aumenta.

Em 2014, a despesa primária (sem contar repasses para estados e municípios) bateu 20,1% do PIB.

Ou seja, gastamos mais para manter um governo cada vez mais inchado do que com os investimentos necessários para o País trilhar a rota do crescimento.

Somos um dos poucos países do mundo em que a despesa primária do governo supera o investimento. Mais uma proeza para não nos orgulharmos.

Pagamos cada vez mais juros sobre uma dívida que não para de crescer. E geramos cada vez menos riqueza para pagar essa dívida.

Isso pode ser verificado de maneira bastante clara na evolução do indicador de dívida/PIB.

Atenção com esse dado. Trata-se de um dos principais indicadores de solvência para um País.

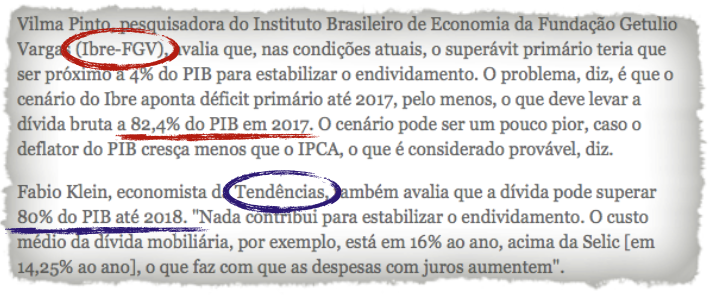

Atualmente em 66%, essa relação caminha rapidamente para patamar superior a 80% do PIB, considerando o crescimento módico de nossa economia, os gastos já contratados para os próximos anos e os juros incidentes sobre a dívida brasileira.

Mais uma vez, não se trata de uma conta exclusiva da Empiricus.

Alguns dos departamentos econômicos de maior credibilidade do País projetam crescimento tão (senão mais) agressivo na relação dívida/PIB brasileira:

Fonte: Valor Econômico

É importante esclarecer que uma relação dívida/PIB acima de 80% não seria um problema por si só.

Países com economias maduras, como EUA e Japão, possuem relação dívida/PIB superior a 100%…

Há uma grande diferença, no entanto: esses países possuem taxas de juro próximas de ZERO e PIBs em trajetória condizente com a evolução de sua dívida.

Como podemos ver no gráfico abaixo, esse não é o caso do Brasil:

Fonte: Gustavo Franco; Teutônio Vilela

Vale ressaltar que esse gráfico toma por base dados de 2014. Portanto, ele traz uma situação de juros favorável ao Brasil na comparação ao retrato atual — para 2015 e 2016 a situação é bastante agravada pelo aumento das taxas de juros e pela rápida deterioração da situação fiscal.

Tomando por base o total da dívida pública brasileira reportada em 2015, de R$ 2,79 trilhões, e o gasto com juros da dívida, de R$ 367 bilhões, tivemos um custo (juros) de dívida da ordem de 15% no ano passado.

O que isso quer dizer?

3. O BRASIL ESTÁ TECNICAMENTE QUEBRADO

– uma comprovação algébrica –

Até então, vimos que:

– estamos gastando muito e vamos gastar mais

– estamos pagando juros elevados sobre uma dívida grande

– não estamos gerando mais riqueza (PIB) ou aumentando nossa capacidade de pagar essa dívida crescente

Agora, vamos à junção desses fatores.

Para facilitar o entendimento, utilizarei um exemplo ilustrativo:

Você tem um PIB de R$ 1.000.

Se sua dívida/PIB é de 80%, então você tem R$ 800 de dívida.

Qual o juro incidente sobre essa dívida?

Da ordem de 15% ao ano.

Então, o seu gasto somente com juro da dívida gira em torno de R$ 120 por ano (15% de R$ 800).

Veja bem: estamos falando apenas do juro incidente sobre essa dívida, e não do pagamento da dívida em si.

Para a dívida não aumentar, então o seu superávit primário (a economia que você tem que fazer para pagar a sua dívida) tem que ser de pelo menos R$ 120 em um cenário em que o PIB (denominador) não aumenta.

Se o seu PIB nominal (a preços de hoje) é de R$ 1.000, e você precisa de R$ 120 para essa dívida não aumentar mais, quer dizer então que você precisa de um superávit primário de 12% do PIB para essa dívida não continuar crescendo.

O problema?

No ano passado geramos um DÉFICIT equivalente a 2% do PIB.

E, para 2016, a melhor perspectiva (meta do governo) é de um superávit de apenas 0,5% do PIB, com a permissão já concedida de gerar superávit ZERO.

Quando conseguiremos atingir esses 12% de superávit primário?

Infelizmente… NUNCA.

Ainda que consigamos recuperar a nossa economia, enxugar substancialmente a máquina pública, fato é que nunca conseguimos gerar superávit primário superior a 3,5% com nossa economia estabilizada, mesmo em épocas de vacas gordas.

Fonte: Gustavo Franco; Instituto Teutônio Vilela

Ou seja, pelo tamanho do rombo gerado nos últimos anos, a hipótese de que conseguiremos resolver a dinâmica de nossa dívida via geração de superávits (de 12% do PIB) está descartada.

Diga-me: você compraria a ação de uma empresa que queima caixa de forma sustentada? Você emprestaria dinheiro para essa empresa?

Pois o Brasil tem queimado caixa de maneira sistemática, com déficits primários consecutivos.

Pior ainda, queimamos caixa nos últimos anos mesmo com o crescimento das contas públicas por itens extraordinários e contabilidade bastante criativa.

Se uma empresa queima caixa de forma sustentada, sua própria existência no longo prazo está em risco.

Por que seria diferente com o Brasil?

A sustentabilidade das contas do Estado brasileiro está em risco, como fruto de uma política deliberada de aumento dos gastos públicos.

Estamos numa espiral explosiva da dívida, que, a partir de determinado nível, se torna impagável.

Não havendo interrupção dessa dinâmica, simplesmente caminhamos para a impossibilidade de pagar a dívida.

Essa relação dívida/PIB só vai aumentando, até atingir determinado nível em que explode.

Se isso não for endereçado logo, essa relação dívida/PIB vai caminhar para 90%, 95%, 100%…

Cada vez vai ficando pior, até chegarmos ao ponto em que o governo simplesmente não terá mais como honrar seus compromissos.

O DESFECHO DA CRISE:

AS ÚNICAS ALTERNATIVAS POSSÍVEIS

Diante desse cenário nebuloso, o que ainda pode ser feito?

Há quatro formas de resolver essa dinâmica explosiva da dívida brasileira:

1. Parar de crescer a dívida fazendo superávit primário de 12% do PIB

2. O PIB começa a crescer significativamente

3. Reduzir o juro dramaticamente, para amenizar o custo da dívida (gerando uma inflação brutal)

4. Renegociar a dívida com os credores

Vimos no decorrer deste documento que as alternativas (1) e (2) são inviáveis.

Temos gastos rígidos já contratados para os próximos anos, meta atual de superávit primário da ordem de 0,5% e nunca conseguimos gerar uma economia superior a 3,5% de nosso PIB com a economia estabilizada, nem mesmo nos períodos de vacas gordas.

A chance de passarmos a gerar superávits da ordem de 12% do PIB por mera inércia, sem realização de reformas profundas e duradouras em nossa economia é, portanto, nula.

Da mesma forma, temos pelo menos os próximos dois anos de crescimento do PIB já comprometidos, com estimativas conservadoras indicando retração superior a -3% para o PIB brasileiro neste ano e estagnação em 2017 na melhor das hipóteses.

Em meio ao pior ciclo de crescimento da história republicana, também não há qualquer perspectiva de que nosso PIB passe a crescer significativamente nos próximos dois anos.

Ou seja, a combinação desses dois fatores agravaria bastante a situação, levando a relação dívida/PIB a níveis estratosféricos para quem paga os maiores juros do mundo sobre essa dívida.

As duas únicas alternativas possíveis, portanto, são (3) e (4): pagar essa dívida gerando inflação ou a necessidade de renegociar a dívida com os credores, com risco de moratória.

Note que o Brasil já recorreu à reestruturação de sua dívida em episódios anteriores, como no caso do empréstimo junto ao FMI ou na crise de dívida de 1982, mas NUNCA declarou moratória ou deu calote em sua dívida.

Isso, porque é relativamente fácil para um governo evitar essa última consequência.

Como?

Via hiperinflação.

Mesmo que a dívida aumente, você pode diminuir a fração dívida/PIB aumentando vigorosamente o denominador.

Deixe-me falar sobre isso rapidamente.

O denominador dessa relação é o PIB nominal, a soma de todos os bens e serviços finais produzidos num país em determinado intervalo de tempo, a preços de hoje.

Sua trajetória, portanto, pode ser desmembrada em dois elementos: PIB real (o quanto, de fato, cresce a produção e a renda de um país) e inflação.

Logo, para o PIB nominal aumentar, precisamos de crescimento real da economia e/ou…

A DISPARADA DA INFLAÇÃO.

Não estou falando aqui de uma inflação fora de controle, em dois dígitos com a economia em recessão, e estourando recorrentemente o teto da meta de inflação do governo.

Esse é o retrato atual, que já vivemos.

Falo, sim, de uma disparada da inflação e da completa destruição do poder de compra da moeda.

Antes de dar calote como última consequência, o governo tem a prerrogativa de imprimir dinheiro para honrar os seus compromissos.

Mas a consequência óbvia disso é a geração de um outro problema de enormes proporções: a destruição do valor da moeda.

É importante que você entenda que “pagar” a dívida com inflação é um calote disfarçado.

O governo te paga os mesmos R$ 10 que deve, por exemplo, mas esses R$ 10 não valem a mesma coisa — afinal, o poder de compra dessa moeda é outro, bastante inferior.

Esse, infelizmente, é o cenário com maior probabilidade de materialização no momento.

Até agora vivemos os desdobramentos da maior crise econômica desde 1990…

Uma crise política e moral sem precedentes…

E o pior ciclo de crescimento da economia brasileira de toda a história republicana.

Agora, chegou a hora de lidarmos com o DESFECHO dessa crise: a dinâmica explosiva da dívida pública e, como consequência, um potencial calote da dívida ou retorno do fantasma da inflação.

Quem viveu o início da década de 1990 sabe do que estou falando…

Antes do Plano Real, a desconfiança com nossa moeda era tamanha que o poder de compra do trabalhador caía pela metade durante um único mês.

Diante de inúmeras incertezas e falta de visibilidade, com a necessidade de um novo plano econômico a cada ano, o empresário não pensava em investir.

Entre 1990 e 1994, o crescimento médio do PIB foi de 1,3% ao ano, enquanto a inflação anual foi de 1.210%. Isso depois de já termos vindo da famosa Década Perdida.

No período de 1986 a 1991, tivemos cinco choques (Plano Cruzado, Bresser, Verão, Collor I e Collor II).

Simplesmente não há como existir consumo nem investimento em um ambiente de tamanha desconfiança sobre a moeda e incerteza sobre o futuro da economia.

Foram várias tentativas de congelamento e tabelamento de preços, com resultados catastróficos.

A qualidade dos produtos era péssima e vendiam-se, inclusive, latas vazias nas prateleiras dos supermercados — era o melhor que se podia oferecer àquele preço tabelado.

Problemas de abastecimento e falta de produtos não são distantes da realidade do brasileiro:

Talvez o ponto máximo da adversidade seja a restrição do acesso à poupança por meio do Plano Collor.

Todas as aplicações financeiras superiores a NCr$ 50.000 foram bloqueadas por um período de 18 meses. O cidadão não poderia acessar seu próprio dinheiro.

O resultado foi a entrada da economia brasileira em recessão e a incapacidade de conter a inflação.

Retrato semelhante a esse foi vivido mais recentemente pela Argentina e, atualmente, pela Venezuela.

O que estamos fazendo para evitar a volta dos fantasmas do passado?

Diante de uma necessidade sem precedentes de estancar o rombo nas contas públicas brasileiras, o governo está conduzindo o ajuste da pior forma possível.

Em vez de fazer reformas estruturais, as propostas se concentram na geração de novos impostos temporários de efeito paliativo sobre a geração de receitas (e impacto negativo sobre o PIB) e via cortes de benefícios sociais que também têm impacto pouco significativo nessa conta.

Até então não há uma proposta sequer de redução significativa nos gastos com a máquina pública.

Há diversas normas legais que protegem as políticas públicas e as reformas implicariam a perda de benefícios e privilégios de grupos de interesse, enfrentando enorme resistência nesses grupos — atualmente, a única base popular de apoio à presidente.

O trecho a seguir, extraído de matéria da Folha de S.Paulo, exprime alguns dos “esforços” recentes do governo brasileiro na tentativa de levantar dinheiro para melhorar o seu resultado fiscal:

“Foi anunciado um pacote adicional de medidas para que as contas no ano que vem fechem no azul em 0,7% do PIB. Entre as medidas, o governo anunciou mais R$ 12,4 bilhões em cortes no Minha Casa, na área de Saúde e no PAC.”

Ou seja, na tentativa de gerar um resultado primário ínfimo, que não resolve (e segue agravando ainda mais) o problema, o governo está sacrificando orçamentos da Saúde, investimentos e os programas sociais.

As consequências disso serão desastrosas e bem mais agudas do que a crise revelou até aqui.

Você percebeu a dimensão disso?

Caminhamos para uma trajetória exponencial e explosiva da dívida/PIB, até atingirmos tal ponto em que nossa dívida se torna impagável diante do tamanho de nossa economia.

Nesse caso, caminhamos para um cenário de reestruturação ou mesmo calote da dívida.

Restaria, portanto, a aceleração da inflação ou o calote da dívida.

Ambos os cenários seriam trágicos para o seu patrimônio, o bem-estar de sua família e até mesmo para o seu emprego.

O colapso das contas públicas e o calote na dívida provocariam a paralisação de serviços essenciais, o derretimento dos patrimônios pessoais e a insolvência de bancos (todos carregam posição relevante de títulos do Tesouro Nacional na composição de seus ativos totais).

O segundo caso, uma alternativa histórica ao calote, nos traria de volta ao cenário de inflação galopante. Perda do poder de compra da moeda, estouro dos índices de emprego, problemas de abastecimento e consumo…

Vejo uma probabilidade significativa de que essas coisas aconteçam nos próximos dois anos.

Lembre-se: o governo não poderá ajudar você. Ao contrário, ele estará focado em salvar a si mesmo e poderá aumentar impostos, congelar salários e dificultar seu acesso à poupança.

De minha parte, há uma única alçada em que eu posso realmente ajudá-lo e ela restringe-se ao escopo de proteger seu patrimônio nos próximos anos e buscar soluções criativas e seguras para, possivelmente, ainda incrementá-lo.

O QUE VOCÊ PODE FAZER PARA

PROTEGER A SUA FAMÍLIA

E ainda ganhar muito dinheiro

com as próximas oportunidades da crise

Não importa o que aconteça, eu tenho uma série de maneiras para você proteger seu patrimônio – e seguindo cada um dos passos você pode até mesmo triplicar sua poupança nos próximos anos.

O que você deve fazer?

Tenho dedicado minha pesquisa a isso nos últimos anos.

Encontrei um número surpreendente de coisas simples que você pode fazer para blindar seu dinheiro e até mesmo encher um pouco mais o bolso com as próximas oportunidades geradas por esta crise.

Cada um dos passos aqui recomendados são possíveis e simples de implementar – ao menos por enquanto. Uma grande demora para colocá-los em prática, porém, vai torná-los mais caros, difíceis e até mesmo impossíveis de se concretizar.

Caso você adote esses movimentos agora, não somente estará mais preparado para lidar com a crise quando ela vier, como, no meu entendimento, também poderá fazer um pouco mais de dinheiro à frente.

E se eu estiver errado?

Aqui entra a melhor parte…

Nesse caso, você também será capaz de apurar grandes ganhos.

Mesmo se algum fator externo e completamente fora do radar interfira de forma a mudar completamente os rumos da crise, você ainda estará preparado para se sair muito bem.

Você estará sempre blindado daqui em diante.

Os passos contados a seguir são rigorosamente os mesmos que estou adotando também para proteger o patrimônio da minha família.

PASSO 1: Deixe parte do seu patrimônio fora do alcance do governo

Isso é perfeitamente legal e mais simples do que você imagina.

Falamos aqui sobre um cenário de colapso das contas públicas e da possibilidade de calote do governo brasileiro, seja via moratória, seja via inflação.

Um caso como esse configura o chamado risco sistêmico — um efeito dominó que arrastaria praticamente todas as categorias de aplicações.

Veja…

Os bancos possuem grande exposição a títulos do Tesouro Nacional. O real perderia poder de compra. A empresas enfrentariam escassez de crédito. Faltaria liquidez no sistema financeiro…

Você provavelmente ainda não acredita quando digo que o Governo brasileiro adotará uma série de medidas para salvar a si mesmo, coisas inimagináveis neste momento — sim, ele ainda pode nos surpreender negativamente.

Lembre-se: Governos desesperados tomam atitudes desesperadas. Não nos faltam exemplos históricos disso.

Acho possível que tenhamos nacionalização de certos planos de previdência, aumento de impostos sobre movimentação financeira e ganhos de capital, e empecilhos adicionais para se mandar dinheiro ao exterior.

Na pior hipótese, até mesmo restrições temporárias de acesso à poupança podem acontecem.

Por isso, eu recomendo fortemente: parte de seus investimentos deve ser feita fora do Brasil.

Isso é mais seguro e diminui a sua exposição a um caso de insolvência interno.

Há formas simples e rentáveis de você investir para além dos domínios do governo brasileiro, de forma plenamente legal.

Eu mesmo estou pessoalmente investindo neste momento uma parcela significativa de meu patrimônio em um desses ativos. E minha ideia é mantê-lo em minha carteira por muito tempo.

Para não me tornar prolixo, não vou lhe contar exatamente o que estou fazendo nesta carta, mas vou explicar em detalhes num material especial, no qual compartilharei com meus leitores os dois investimentos que tenho feito fora do Brasil.

Não se preocupe caso você não tenha familiaridade com investimentos internacionais. Você terá acesso imediato a um guia sobre como investir no exterior.

Além disso, gostaria de compartilhar com você uma informação muito valiosa…

PASSO 2: A aplicação que você NECESSARIAMENTE precisa ter em 2016

Como estamos falando de um cenário de inflação completamente fora de controle e potencial calote, mesmo as aplicações mais conservadoras precisam ser feitas com todo cuidado.

Algumas precisarão ser ABANDONADAS IMEDIATAMENTE.

Embora o “passo 1” lhe garanta boa blindagem aos riscos internos, a menos que você mude do País será de alguma forma afetado pelo desfecho da crise brasileira.

Reforço: a aplicação em questão aqui é indispensável a TODO portfólio de investimentos atual. Trata-se de algo fundamental para o seu patrimônio. É onde você deve manter a maior parte dos seus recursos.

Quem tiver esta aplicação estará protegido dos próximos desdobramentos da crise e poderá aumentar significativamente a poupança nos próximos dois anos com grande segurança.

Falo do que hoje é o destino da maior parte do patrimônio da minha família, e que recomendo que você faça o quanto antes.

Você pode ter retornos reais (acima da inflação) através de investimentos em renda fixa, câmbio e ações. Há boas aplicações nesse escopo. E há ótimas aplicações nesse escopo.

Esta é a MELHOR aplicação nesse escopo considerando a urgência do momento.

Dediquei um relatório especial a essa aplicação. Você também terá acesso imediato a ele. Reforço: trata-se de um guia indispensável para todo brasileiro sobreviver (e lucrar muito) neste momento.

Eu também gostaria de lhe dar acesso a esse conteúdo. Vou mostrar exatamente como num instante.

Antes, deixe-me falar sobre o terceiro passo que você deve seguir imediatamente:

PASSO 3: Não confie na previdência do governo — você precisa ter ESTE Plano B

Vimos no decorrer deste documento que a previdência pública tornou-se uma bomba-relógio e fonte de grande risco adicional para as contas públicas.

Ciente do tamanho do problema e da grande quantidade de leitores que estão expostos ao risco de colapso da previdência pública, fui obrigado a tomar medidas extraordinárias.

Estou trazendo um reforço de peso para você, leitor: Rodolfo Amstalden, sócio-fundador da Empiricus, economista pela USP, mestre pela FGV, jornalista e professor mais jovem da história da Fundação Cásper Líbero, nos dará as coordenadas para ter um Plano B desde já.

Você confiará a sua aposentadoria a esse governo?

Rodolfo vem estudando os meandros da previdência pública e privada nos últimos anos como poucos no Brasil. Até então, ele mantinha uma série voltada ao tema, chamada “Aposentadoria Milionária”.

Em um esforço sem precedentes — o que exprime um pouco a urgência desse momento — estamos trazendo as contribuições do Rodolfo para somar a este kit de sobrevivência — o seu kit de sobrevivência.

Rodolfo deixará de escrever a série Aposentadoria Milionária para dedicar todos os seus esforços diretamente ao seu plano de construção de riqueza ao longo do tempo, trazendo as melhores dicas exclusivamente para você, leitor.

Essa contribuição terá periodicidade mensal, de forma a acompanhar o rápido agravamento do cenário, mas, reforço: as primeiras iniciativas devem ser tomadas imediatamente.

Separamos elas em um guia indispensável, a que você terá acesso em alguns instantes.

E não é só isso…

PASSO 4: Não importa o quão ruim a situação pode ficar, certifique-se de que você possui este ativo

Não há exatamente como precisar o quão ruim a situação pode ficar.

Como vimos no decorrer deste documento, um agravamento de cenário internacional pode levar a economia brasileira a uma retração da ordem de -7% em 2016 — segundo o alerta da agência Moody’s.

Eu realmente acredito em escalada da inflação, estouro do desemprego e intensas manifestações sociais, mesmo que por alguns meses apenas.

A boa notícia é que há um ativo que você pode comprar, altamente disponível no Brasil, que pode ajudá-lo a proteger seu patrimônio e de sua família do caos. E mais: marca o posicionamento adequado para fazer até mesmo uma fortuna em alguns anos.

Não é a primeira vez que o recomendo. E nem será a última.

Não estou falando de títulos públicos, títulos privados, uma moeda ou metais preciosos. Obviamente, também não tem nada a ver com o mercado acionário.

O que estou falando aqui é um ativo muito poderoso que famílias abastadas têm usado por séculos para blindar seu patrimônio, preservar e ainda aumentar suas fortunas.

Veja o que aconteceu, por exemplo, com o índice global que mede o desempenho dessa classe de ativos entre 1991 e 2009, batendo a principal referência de ações nos EUA em 430% no período.

E o melhor, sem volatilidade, conforme mostra o gráfico abaixo:

A respeito desse ativo, o famoso investidor multimilionário Barton Biggs certa vez escreveu: “ele protege tanto sua riqueza quanto sua própria vida.” É algo realmente à prova de bala.

Durante a Segunda Guerra Mundial, por exemplo, quando milhares de famílias perderam a totalidade de seu patrimônio para a inflação ou para a atuação do governo, esse foi um dos poucos ativos que permitiu às pessoas preservarem e até aumentarem sua riqueza.

Grandes investidores em todo mundo têm exposição relevante a esse tipo de ativo, alguns deles inclusive aumentando suas posses nos últimos tempos.

Como já mencionei, você pode facilmente entrar para essa classe hoje. Há uma gama de oportunidades na área e de forma bastante barata.

Eu escrevi um relatório completo sobre isso, de nome: “O ativo mais valioso do mundo em tempos de crise”.

Há várias formas de se fazer esse investimento e eu vou mostrar exatamente como. Isso poderá salvar você e sua família caso as coisas fiquem realmente ruins.

Não gostaria de falar mais sobre isso aqui nesta carta. A verdade é que quanto menos pessoas souberem sobre este investimento, melhor.

#

Então, como você pode começar agora e de forma prática a adotar cada um desses passos?

Veja, minha empresa, a Empiricus Research, faz pesquisa econômica e financeira.

Nós temos uma equipe com mais de 100 pessoas e nosso único objetivo é encontrar investimentos seguros e rentáveis. Ideias que você provavelmente não vai ouvir de mais ninguém.

Desde que começamos nesse negócio, ajudamos cidadãos brasileiros, pessoas comuns e investidores a se proteger e a ganhar bastante dinheiro.

A Maria Luíza B., do interior de São Paulo, recentemente nos escreveu dizendo:

De Porto Alegre, o Daniel J. enviou o seguinte e-mail:

Já o Alberto C. entrou em contato conosco do Maranhão:

Por sua vez, o Daniel P. mandou o seguinte:

Já a Carla R. conseguiu retornos bem interessantes mesmo na renda fixa:

Confesso que não há nada que me deixe mais feliz do que este tipo de mensagem.

Mas, em contrapartida, preciso confessar: neste exato momento, estou verdadeiramente preocupado com nossos leitores e com muitos cidadãos brasileiros, trabalhadores honestos, que serão pegos de total surpresa pelos próximos desdobramentos desta crise.

É por isso que escrevi este documento. E é por isso que eu gostaria de lhe enviar todos os detalhes sobre exatamente como as coisas vão se dar, cada passo exato para você proteger suas economias e prosperar na crise.

Você pode ficar parado esperando os problemas chegarem, vendo seu patrimônio diminuir de maneira súbita e irreparável. Ou tomar as rédeas para si, protegendo ativamente seu destino financeiro.

Por favor, ao menos passe os olhos no trabalho seríssimo que eu desenvolvi. Tenho convicção de que você terá toda a informação necessária à sua disposição.

O mais interessante é que você pode olhar minha pesquisa e receber tudo que foi mencionado aqui, sem nenhum tipo de risco ou de obrigação.

Simplesmente deixe-me saber se você gostaria de experimentar a assinatura de meus relatórios, através da série chamada Palavra do Estrategista.

Você terá acesso imediato a:

1) Relatório Especial #1: Deixe parte do seu patrimônio fora do alcance do governo.

2) Relatório Especial #2: A aplicação que você NECESSARIAMENTE precisa ter em 2016.

3) Relatório Especial #3: Não confie na previdência do governo — você precisa ter ESTE Plano B.

4) Relatório Especial #4: Não importa o quão ruim a situação pode ficar, certifique-se de que você possui este ativo.

5) RELATÓRIO QUINZENAL PALAVRA DO ESTRATEGISTA: um must read no mercado de capitais brasileiro, onde eu, Felipe Miranda, acompanho cada desdobramento da crise e mantenho o meu leitor a par das melhores oportunidades de ganhar dinheiro.

6) RELATÓRIO MENSAL DO RODOLFO AMSTALDEN: Rodolfo estudou a previdência como poucos no Brasil nos últimos anos e lhe mostrará passo a passo como ter um futuro seguro sem depender do governo.

7) RELATÓRIO DIÁRIO EMPIRICUS DAILY PRO: informe diário que conta com a participação direta de todo o time de analistas da Empiricus. Trata-se de um apanhado com tudo de mais relevante que acontecerá no dia. Política, economia, imóveis, ações, dólar, nenhum assunto que mexa com o seu dinheiro fica de fora do Daily PRO.

Além de todo esse pacote de relatórios, a cada 15 dias eu vou lhe enviar um novo relatório, sempre perseguindo as melhores ideias de investimento no atual contexto. Vou mantê-lo sempre atualizado sobre a formação e os desdobramentos dessa crise financeira, mostrando formas pouco originais de ganhar dinheiro.

Mas quanto custaria todo esse conteúdo?

Por quanto você pode começar?

A assinatura de um ano da série Palavra do Estrategista custa apenas R$ 23,90 por mês.

Mas, neste momento, você pode experimentar a assinatura anual por uma oferta muito especial, basicamente por metade do preço e levando todo o pacote de 7 relatórios especiais.

O preço promocional é de R$ 11,90 por mês apenas na assinatura anual. E no pagamento a vista você ainda tem um belo desconto de 10%.

Por que tão barato?

Por esse preço eu não estaria depreciando o meu produto?

Em termos práticos, desenhamos um preço que permita que você simplesmente experimente nosso produto, para ver se ele realmente se enquadra na sua pretensão.

Além disso, quero que o conteúdo seja acessível a milhares de pessoas, de modo a potencializar seu poder econômico. Estou convicto de que, em conjunto, os leitores que acompanharem a série e aplicarem suas ideias protegerão milhares de reais em patrimônio e ganharão outros milhões. Muito mais do que eu faria sozinho.

É por isso que, através desta carta, nós estamos oferecendo a assinatura tão barata.

Fique à vontade para ponderar esta oferta, e você verá que não há risco algum.

Isso porque, durante os primeiros 30 dias, caso você leia meu material e, por alguma razão, entenda que ele não atende a seu perfil, basta solicitar a interrupção da assinatura e terá o seu dinheiro reembolsado.

Em outras palavras, ao concordar com os termos aqui apresentados, você estará apenas aceitando experimentar meu trabalho para ver se gosta — mas com acesso na íntegra aos 7 conteúdos especiais para começar a agir desde já.

Eu espero que você considere minha oferta seriamente. Do fundo do coração, tenho convicção de que esta será uma das melhores decisões financeiras que você tomará em toda sua vida.

Para começar, simplesmente clique no link abaixo, que vai levá-lo a uma página para confirmar a sua assinatura. Sua ordem será processada imediatamente, e você terá acesso a todo esse meu trabalho na mesma hora.

Palavra do Estrategista

Clique aqui para ter acesso imediato a todo o conteúdo

Um forte abraço,

Felipe Miranda

Sócio-fundador da Empiricus Research

Fevereiro de 2016